随着上市公司及基金一季报的陆续出炉,公募基金最新一期的操作浮出水面。数据显示,440家公司获公募基金持有。从所属行业来看,公募基金一季度偏爱包括医药、食品饮料等在内的大消费以及电子、计算机等在内的科技股。

公募基金现身440股

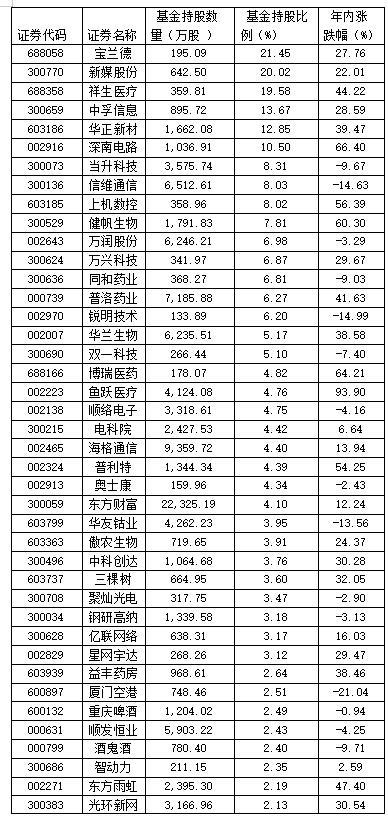

随着上市公司、公募基金2020年一季报的陆续出炉,公募基金在一季度的操作路径浮出水面。据同花顺iFinD数据统计,截止4月20日有440家公司股东出现了公募基金的身影。据上市公司一季报公布,公募基金持股占流通股比例超过1%的公司有54家。

其中,公募基金持有宝兰德(688058)、新媒股份(300770)、祥生医疗(688358)、中孚信息(300659)、华正新材(603186)、深南电路(002916)、当升科技(300073)、信维通信(300136)、上机数控(603185)、健帆生物(300529)、万润股份(002643)、万兴科技(300624)、同和药业(300636)、普洛药业(000739)、锐明技术(002970)、华兰生物(002007)、双一科技(300690)占公司流通股比例超过5%。

占流通股比例最高的是科创板公司宝兰德。数据显示,宝兰德2020年1-3月实现营业收入892.17万元,同比下降4.86%;归属于上市公司股东的净利润-133.31万元,同比增长66.87%。值得注意的是公司表示,由于疫情隔离、复工复产达到正常状态的时效影响,公司虽尽力采取多项减亏增盈的措施,但预计2020年上半年可能亏损或者与上年同期相比发生大幅度变动。据披露截止一季度末,公募基金持有宝兰德195.08万股,点公司流通股比例的24.45%。

走势方面,公募基金持有的440家公司中有237家今年以来股价录得涨幅,占比53.86%。其中,以岭药业(002603)、晶方科技(603005)、理邦仪器(300206)、中国西电(601179)、垒知集团(002398)、阿尔特(300825)、鱼跃医疗(002223)、雷赛智能(002979)、坚朗五金(002791)、江山欧派(603208)、卫宁健康(300253)、万孚生物(300482)、再升科技(603601)、天宇股份(300702)等178家公司累计涨幅超过10%,当中以岭药业涨幅最大,2020年以来累计涨幅达180.53%。

偏爱大消费及科技

从所属行业看,公募基金持仓的440家公司主要集中在医药生物(71家)、电子(45家)、计算机(41家)、化工(26家)、食品饮料(23家)、银行(21家)、传媒(20家)、机械设备(18家)、农林牧渔(16家)、非银金融(16家)、房地产(15家)、电气设备(15家)、轻工制造(14家)、通信(13家)、汽车(12家)、有色金属(11家)、家用电器(9家)等行业中。不难看出,包括医药生物、食品饮料在内的大消费,以及电子、计算机等在内的科技股较受基金青睐。

今年受新型冠状肺炎疫情影响,消费板块震荡犹如“过山车”。光大保德信大消费研究组组长马鹏飞认为,疫情对消费短期有影响,但消费整体韧性较强,随着疫情防控形势持续向好,消费板块布局的价值逐渐凸显。疫情发生后很多原有的消费场景受到压缩,比如餐饮、酒店、走亲访友等,但同时线上超市、电商等消费场景逐步活跃。疫情短期会影响消费的习惯和节奏,但换个角度看,疫情也会导致行业内部格局进一步优化。

中欧基金郭睿表示,疫情的扩散导致部分行业营收惨淡甚至可能会令供给侧加速出清,如餐饮、酒店以及休闲服务等行业。但随着疫情消退,这些行业也将迎来“报复性”消费,全年业绩影响相对可控,甚至优质企业将有望获得更加快速的业绩增长,出现很好的投资机会。郭睿认为,消费是一个适合长期投资的行业,短期的一些事件和市场情绪确实会对行业带来一些扰动,但很难改变长期的发展趋势和投资逻辑。

对于科技股,基金经理指出,科技股面临的冲击是短期的,市场需求还在,只是没有释放,所以科技主线有望在疫情过后有望再次恢复。中长期看,目前仍在科技周期的初级阶段,科技成长的机会仍然非常大。“尽管短期内电子行业受到疫情影响,但一季度是传统淡季,全年利润占比较小。同时,随着国内疫情防控形势持续向好,国内电子信息行业平均复岗率已达95%,率先稳定全球供应链。”

宝盈基金基金经理李健伟认为,科技创新周期会带来未来三年科技股牛市,将坚持以科技成长类股票为主,国产替代、消费电子创新和5G的新应用会是未来三年主要产业趋势。汇丰晋信基金经理陈平表示,尽管从一年的维度来看,卫生健康事件会影响部分5G相关领域的需求;但从三年的维度看,5G的推进是确定的,不会大幅改变长期投资价值,需求只是在时间轴上重新进行了分配,总体继续看好TMT类成长股。如果符合预期,部分成长股有望迎来业绩与估值的戴维斯双击,

基金对后市有分歧

对于近期市场,国寿安保基金认为,宏观经济触底,后续开始缓慢修复,政策环境较好,尤其是对货币、市场活跃度等政策的表述,给市场反弹更添新的助力,目前看反弹仍在延续。不过,未来尾部风险仍较多,市场是反弹而不是反转,不可过度恋战。方向上仍然聚焦内需板块,主要在新老基建领域、可选消费,短期机会也有望出现在一季报相对较好的一些子行业。后续另外要关注科技股的反弹,可能会表现相对较好。

针对后市,部分基金经理在基金一季报中表现出相对谨慎的态度。例如华泰柏瑞创新混合基金经理张慧认为,A股跟随全球股市调整,目前又进入价值投资区间,整体估值处于较低位置,局部领域有泡沫化迹象。目前暂没有看到有方向具备估值和业绩双击的能力,因此单边行情较难看到。

不过也有不少基金经理对后市较为乐观,其中就包括安信价值股票基金经理陈一峰。陈一峰在报告中表示,长期来看,部分优秀公司的潜在盈利能力依然未被市场充分认识。未来3-5年,部分细分行业龙头公司的表现会好于行业整体,所以不宜对优秀公司3年后的业绩过于悲观。站在3年维度,很多优秀企业的需求并没有消失只是延后而已。以3年维度展望,现在是一个比较好的投资时点。

谈及后市布局方向,不少基金经理表示,主要看好医药、消费和科技股表现。从一季报来看,部分基金也已着手进行加仓。平安鼎越灵活配置混合基金经理刘俊廷认为,科技创新仍是未来中国经济发展方向,相关行业和公司经历了大幅回撤后,已经包含了过于悲观的业绩下滑预期假设, 在全球疫情缓解后,基本面和估值有重新回升空间。部分受益于内需拉动的行业,如基建相关和部分必选消费、部分医药生物板块,未来可能有相对独立的投资机会,也会是未来择机配置的选择。

张慧表示,操作方面保持对组合个股从业绩景气度以及预期收益率合理度两个方面出发,在行业配置相对均衡的前提下注重个股的超预期业绩增长以及拐点变化。从行业上面来看,主要看好医药、食品饮料、文教娱乐、光通信以及部分蓝筹股的表现,同时关注和跟踪电子、新能源汽车行业悲观预期消化后的机会。

基金一季度末持股占流通股比例超过1%的公司