类金融行业加速出清,近段时间的焦点由“融资租赁”转换至“商业保理”。

3月5日,深圳一次性公布5238家疑似“失联”商业保理公司名单,成为行业清理标志性事件。作为商业保理重镇,深圳地区存有全国六成以上的商业保理公司,而此次公布的疑似“失联”名单也占据全国现存商业保理公司总数的四成以上。

按照银保监会此前下发的《关于加强商业保理企业监督管理的通知》(即“205号文”)要求,各地方金融监管局应推动成立商业保理行业清理规范工作领导小组,确保2020年6月末前完成存量商业保理企业清理规范工作,并向银保监会报告。

业内观察人士表示,接下来预计将有多地跟进,严监管仍是主基调。

深圳、大连率先公示名单

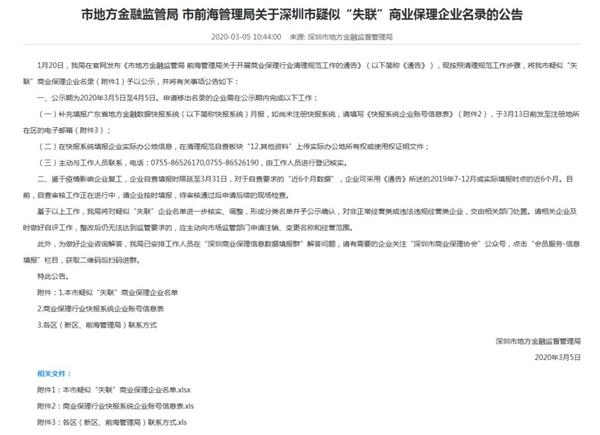

3月5日,深圳市地方金融监督管理局、前海管理局一次性公布5238家疑似“失联”商业保理企业名录。公示期为1个月,自3月5日至4月5日。

根据公告,上述5238家疑似“失联”保理公司需在公示期内补充填报广东省地方金融数据快报系统,填报企业实际办公地信息,主动与工作人员联系登记核实。鉴于疫情影响企业复工,企业自查填报时限延至3月31日。

深圳将对疑似“失联”企业名单进一步核实、调整,形成分类名单并予公示确认,对非正常经营类或违法违规经营类企业,交由相关部门处置。深圳市相关企业及时做好自评工作,整改后仍无法达到监管要求的,应主动向市场监管部门申请注销、变更名称和经营范围。

无独有偶,同日,大连市金融发展局发布“关于进一步开展商业保理行业清理规范工作的通知”(简称“通知”),公示18家疑示失联保理企业名单。

大连市金融监管局表示,上述企业可在1个月内向市地方金融监管局提交相关材料并申请验收,证明不在失联类、空壳类企业的认定标准范围内。对于验收合格的企业,地方金融监管局及时将企业移出非正常经营类企业名单。

深圳一位资深保理行业人士向券商中国记者表示,“受制于资金来源,现存保理公司空壳现象严重,实际开展业务不足一半,不少人注册是为了囤积等卖壳牟利。深圳是商业保理的重镇,一向动作比较迅速。为了响应205号文,后续其他地区肯定有相应举动。”

“25号文”规划清理路线

所谓商业保理业务,是供应商将其基于真实交易的应收账款转让给商业保理企业,由商业保理企业向其提供保理融资、销售分户(分类)账管理、应收账款催收及非商业性坏账担保等服务。

据券商中国记者了解,保理主要有直接保理、反向保理和再保理等业务模式。有利于在供应链中处于弱势地位的小微企业将应收账款变现,实现资金流与货物流的匹配。

根据银保监会排查统计,截至2019年6月末,全国已注册商业保理企业12081家,较2018年、2019年初分别增加4222家和540家;全行业注册资金达8487亿元,较2018年、2019年初分别增加1117亿元和457亿元。

2019年10月,银保监会印发205号文,旨在规范商业保理企业经营行为,加强监督管理,压实监管责任,防范化解风险,促进商业保理行业健康发展。

205号文对集中度、关联交易、不良资产分类、拨备计提、杠杆比例等作出规范,主要是为了防范商业保理企业经营风险和外溢风险。为了分类处置存量商业保理企业,205号文要求按照经营风险情况、违法违规情形,将商业保理企业划分为正常经营、非正常经营和违法违规经营三类,稳妥有序对存量企业实施分类处置。据悉,非正常经营类主要是指“失联”和“空壳”等经营异常的企业。

此外,205号文还要求各地方金融监管局推动成立商业保理行业清理规范工作领导小组,确保2020年6月末前完成存量商业保理企业清理规范工作,并向银保监会报告。

另据银保监会普惠金融部处长付正丽透露,银保监会正抓紧制定《商业保理企业监督管理办法》,将进一步完善商业保理企业市场准入、退出、业务经营和监督管理规则。

商业保理重镇——深圳

实际上,自2012年商务部试点商业保理以来,国内保理公司数量迅猛增长,为金融市场增添了不少活力。在深圳这片土地,保理公司尤其野蛮生长。

在2019年底召开的第四届中国商业保理融资合作洽谈会上,深圳市地方金融监督管理局党组书记刘平生表示,近几年,商业保理已成为供应链金融中发展最快的行业之一,在缓解中小微企业的融资难、融资贵,降低企业杠杆率和改善商业信用环境方面发挥了重要作用。

据刘平生透露,深圳现有商业保理公司7637家,约占全国70%。他同时指出,目前深圳市商业保理行业也面临一些实际问题,如公司治理结构不完善、关联交易占比较高、资产质量有待提升等。

“25号文实际有堵有疏,保理行业搭建好良好的公众认知度和营商环境后,肯定会迎来更大的发展。”上述深圳资深保理人士表示。